Par Parker Lewis

Le 09 août 2019

Initialement publié sur le blog d’Unchained Capital

Est-ce que quelqu’un que vous respectez vous a déjà dit que bitcoin était insensé ? Peut-être avez-vous vu le prix de bitcoin s’envoler vers les cieux et ensuite s’effondrer. Vous passez à autre chose, concédez que votre ami avait raison, n’en entendez plus parler pendant un moment et partez du principe qu’il est mort. Puis, vous vous réveillez quelques années plus tard, et étonnamment bitcoin n’est pas mort, son prix est même de nouveau à un plus haut. Alors, vous commencez à vous demander : peut-être que mon ami avait tort finalement ?

La liste des contradicteurs de bitcoin est longue et compte de nombreuses personnalités distinguées (voir ici), mais le bruit qui entoure bitcoin ne fait jamais que contribuer à sa nature « antifragile *». Ceux qui utilisent bitcoin comme véhicule d’épargne sont obligés de le considérer à partir de ses principes fondamentaux pour comprendre ses caractéristiques, qui autrement, semblent être en contradiction avec la vision orthodoxe de la monnaie. Un tel examen raffermit la conviction. Parmi ces caractéristiques souvent controversées, on trouve la volatilité du bitcoin. Une rengaine commune chez les sceptiques du bitcoin, incluant les banquiers centraux, est qu’il serait trop volatile pour être une réserve de valeur, un moyen d’échange ou une unité de compte. Compte tenu de sa volatilité, pourquoi quiconque détiendrait cet actif comme réserve de valeur ? Et, comment bitcoin pourrait-il décemment remplir la fonction d’intermédiaire des échanges si sa valeur peut baisser du jour au lendemain ?

Le principal usage de bitcoin aujourd’hui n’est pas celui de moyen d’échange, mais plutôt de réserve de valeur, et ceux qui stockent de la valeur dans bitcoin n’adoptent pas un horizon temporel d’un jour, d’une semaine, d’un trimestre ou même d’une année. Bitcoin est un dispositif d’épargne pour le long-terme et sa valeur ne se stabilisera qu’au fur et à mesure de l’adoption de masse. D’ici là, sa volatilité est une caractéristique naturelle du phénomène de découverte de prix qui accompagne sa monétisation vers l’adoption de masse. Qui plus est, bitcoin n’existe pas hors du monde ; la plupart des individus et des entreprises ne sont pas uniquement exposés à bitcoin, ils détiennent une pluralité d'actifs et cette diversification lisse la volatilité de bitcoin à l’échelle de leur portefeuille.

Pas Volatile ≠ Réserve de Valeur

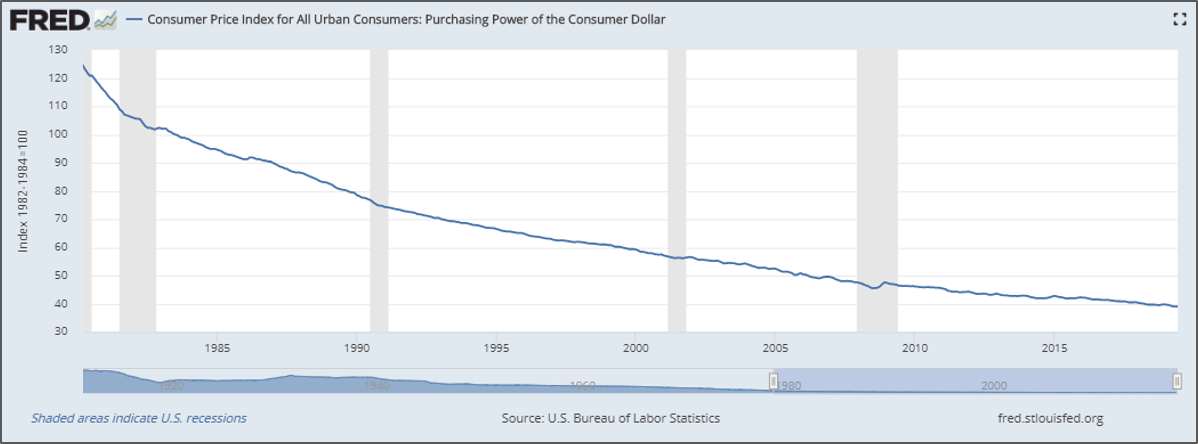

On peut raisonnablement avancer que « volatilité » et « réserve de valeur » sont souvent considérés comme mutuellement exclusifs. Pourtant, ce n’est assurément pas le cas. Qu’un actif soit volatile ne veut pas dire qu’il échoue à être réserve de valeur. L’inverse est également vrai ; ce n’est pas parce qu’un actif n’est pas volatile, que c’est nécessairement une bonne réserve de valeur. Le dollar est un bon exemple en la matière : il n’est pas volatile (en tout cas ces temps-ci) et est une piètre réserve de valeur.

« Les choses volatiles ne sont pas nécessairement risquées, et l’inverse est également vrai » — Nassim Taleb, (Skin in the Game)

La Réserve Fédérale des États-Unis (Fed) a très efficacement opéré une lente dévaluation du dollar, mais souvenez-vous graduellement d’abord, puis soudainement. Et, pas volatile ≠ réserve de valeur. Il s’agit d’un blocage mental que rencontrent de nombreuses personnes lorsqu’elles envisagent le bitcoin comme une monnaie, et c’est largement dû à leur horizon temporel. Lorsque les banquiers centraux du monde entier décrivent bitcoin comme une mauvaise réserve de valeur et une monnaie dysfonctionnelle du fait de sa volatilité, ils pensent en jours, semaines, mois et trimestres, tandis que le reste d’entre nous planifie à long-terme : des années, des décennies, des générations.

En dépit des explications logiques, la volatilité est un des domaines qui sème la confusion dans l’esprit des experts. Le gouverneur de la Banque d’Angleterre, Mark Carney a récemment dit que bitcoin « a plus ou moins échoué jusqu’à présent […] à remplir les fonctions traditionnelles de la monnaie. Ce n’est pas une réserve de valeur parce que son prix fluctue dans tous les sens. Personne ne l’utilise comme médium d’échange. » (voir ici). La Banque Central Européenne (BCE) a également annoncé sur Twitter que le bitcoin « n’est pas une monnaie », notant qu’il est « très volatile », tout en assurant dans le même temps qu’elle avait la capacité d’imprimer de la monnaie pour acheter des actifs, c’est-à-dire l’exact mécanisme causant la perte de valeur de la monnaie, et détruisant ainsi sa fonction de réserve de valeur.

La Banque Centrale Européenne (BCE) répond à des questions via Twitter. À gauche : Q "Est-ce que la BCE prévoit d'ajouter le bitcoin à ses réserves ?", R "Non, le bitcoin n'est pas une monnaire, il s'agit plutôt d'un actif et il très volatile". - À droite : Q "D'où vient l'argent utilisé pour les assouplissements quantitatifs ?", R "En tant que Banque Centrale, nous pouvons créer de la monnaie pour acheter des actifs."

Le manque d’esprit critique est patent, mais Mark Carney et la BCE ne sont pas les seuls à en faire montre. On pourrait citer les précédents présidents de la Fed, Bernanke et Yellen, l’actuel secrétaire du Trésor** Mnuchin ou le Président lui-même. Ils ont tous trompété que le bitcoin ne pouvait être une réserve de valeur du fait de sa trop grande volatilité. Nul ne semble véritablement apprécier que Bitcoin soit une réponse directe au problème systémique que posent les gouvernements en créant de la monnaie par l’intermédiaire des banques centrales, ou que sa volatilité soit nécessaire à une découverte de prix saine.

Mais heureusement pour nous tous, le bitcoin n’est pas trop volatile pour être une monnaie et les experts n’ont souvent pas d’expertise sur grand-chose. Si l’on met la logique de côté pour se concentrer sur les preuves empiriques, force est de constater que, sur le long-terme, le bitcoin s’est avéré être une exceptionnelle réserve de valeur, et ce, malgré sa volatilité. Ce qui pose la question de savoir comment le bitcoin pourrait être à la fois volatile et une bonne réserve de valeur.

Une nouvelle approche de la proposition de valeur de bitcoin

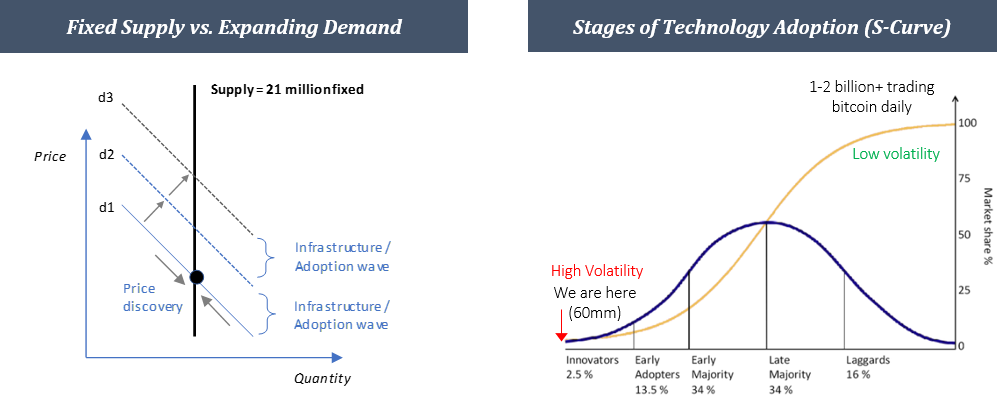

Considérons pourquoi il y a une demande fondamentale pour le bitcoin et pourquoi le bitcoin est volatile. Le bitcoin est demandé parce que son offre est fixe, et c’est aussi pour cela qu’il est volatil. Le facteur clé de la demande de bitcoin c’est sa rareté absolue. Comme nous l’avons mentionné dans l’article précédent, la décentralisation et la résistance à la censure renforcent la crédibilité de la rareté de bitcoin (et de son calendrier d’émission fixe), ce qui est la base de sa fonction de réserve de valeur.

Bien que la demande de bitcoin passe d’un ordre de grandeur à l’autre, il n’y a pas d’accommodement de l’offre en conséquence, justement parce que l’offre de bitcoin est fixe. La différence entre le rythme de croissance de la demande et celui de l’offre (qui est fixe), combiné à une asymétrie d’information entre les participants de marché cause la volatilité dans le processus de découverte du prix. Comme l’écrit Nassim Taleb dans Le Cygne Noir du Caire : « toute variation est information. En l’absence de variation, il n’y a aucune information ». Au fur et à mesure de l’augmentation de prix de bitcoin, de l’information est communiquée en dépit de la volatilité ; la variation représente de l’information. Un prix plus élevé (ce qui demande variation) rend bitcoin pertinent pour de nouvelles strates de capital et pour de nouveaux entrants, ce qui déclenche une nouvelle vague d’adoption.

Vagues d’adoption et volatilité

La distribution de connaissance et le développement de l’infrastructure alimentent l’adoption et vice versa. Il s’agit d’une boucle de renforcement vertueuse et c’est une fonction du temps et de la valeur. L’augmentation en valeur de bitcoin suscite un intérêt chez une audience plus large d’adoptants potentiels, qui font ensuite l’effort de se renseigner au sujet des aspects fondamentaux de bitcoin. De la même manière, l’appréciation de l’actif attire du capital supplémentaire, pas seulement dans bitcoin, mais aussi dans son infrastructure (ex : plus de plateformes d’échange, de services d’accès, de solutions de sécurisation, de solutions de paiements, de portefeuilles numériques, de mineurs, etc.). Développer une compréhension de bitcoin, ainsi que construire l’infrastructure, sont des processus de longue haleine, mais ils favorisent l’adoption, qui en retour renforce la distribution de la connaissance et justifient plus d’investissements dans l’infrastructure.

Aujourd’hui le bitcoin est un embryon dont l’adoption n’a atteint qu’environ 1% de son plein potentiel. À mesure qu’un milliard de personnes adoptent le bitcoin, l’adoption va évoluer sur plusieurs ordres de magnitude et ainsi causer une importante volatilité. Cependant, avec chaque nouvelle vague d’adoption la valeur de bitcoin va aussi fortement augmenter, car la demande plancher va s’établir de plus en plus haut. La volatilité de bitcoin ne diminuera que lorsque la base de détenteur arrivera à maturité et que le rythme de nouvelles adoptions se stabilisera. Pour le dire autrement, il faut que l’adoption soit multipliée par un facteur de 20 afin d’atteindre le milliard d’utilisateurs, mais il ne faudra ensuite qu’une augmentation de 10% pour embarquer 100 millions de personnes supplémentaires. Et tout cela se déroulera sans que l’offre de bitcoin ne dévie de son calendrier. De fait, tant que l’adoption de nouveaux utilisateurs représentera une part si importante de la base d’utilisateurs, la volatilité sera inévitable, mais se réduira graduellement.

Comme l’a expliqué Vijay Boyapati dans l’émission de Stephan Livera : « Les économistes de salon moquent la volatilité de bitcoin, comme s’il était possible de passer de l’inexistant à une forme monétaire stable en un clin d’œil, c’est totalement absurde ». Ce qui se passe entre deux phases d’adoption est la résultante naturelle du processus de formation des prix, on converge de manière dynamique vers un nouvel équilibre. Dans les cycles de bitcoin, l’enchaînement hausse, baisse, stabilisation puis de nouveau hausse est presque rythmique. Il s’explique aussi naturellement par la peur spéculative, suivie de l’accumulation de connaissances fondamentales et l’extension de l’infrastructure. Rome ne s’est pas faite en un jour ; dans bitcoin, la volatilité et la découverte des prix sont instruments de croissance.

Perspective historique des vagues d’adoption

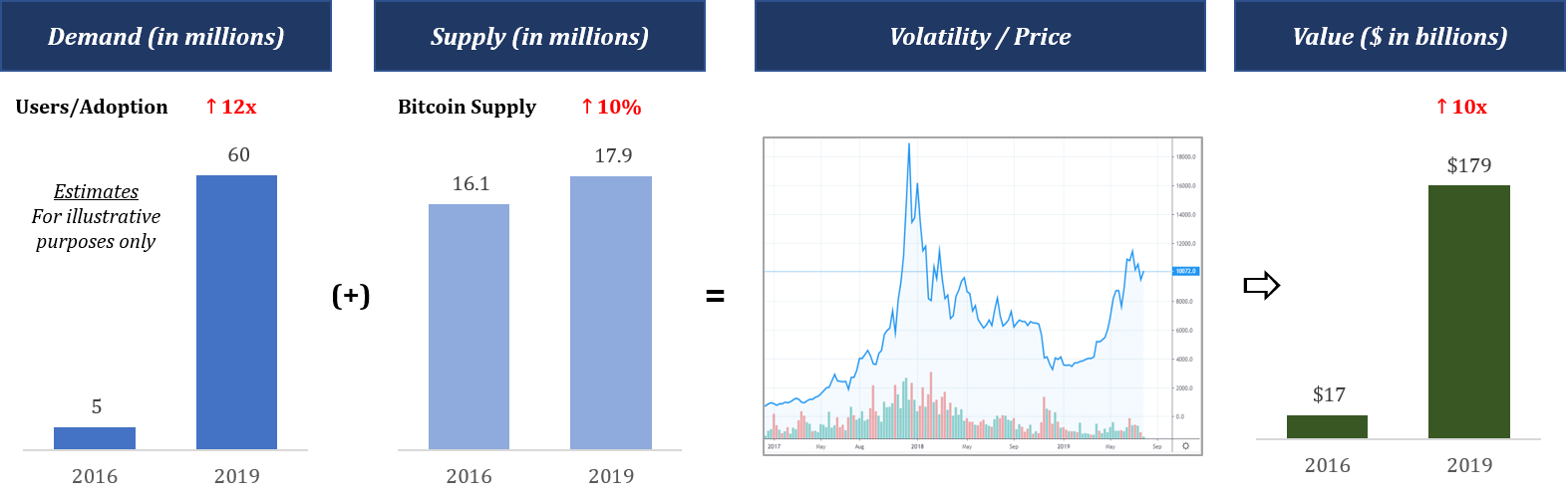

Pour se faire une idée plus concrète de la relation entre valeur et volatilité, il peut être intéressant d’étudier la vague d’adoption la plus récente, celle s’étalant de la fin 2016 à aujourd’hui (2019).

Bien que l’adoption ne puisse jamais être quantifiée précisément, on peut donner une estimation au doigt mouillé et dire que l’adoption est passée d’environ 5 à 60 millions d’âmes sur la période. Pourtant, dans le même laps de temps, l’offre n’a augmenté que de 10%. Et naturellement, tant l’information que le capital à disposition des participants de marché ont évolué significativement. Lorsque cette multiplication par 12 se réalisa, elle fit face à une offre relativement fixe et inélastique. À quoi d’autre pourrait-on s’attendre quand la demande est multipliée ainsi et que l’offre reste plus ou moins inchangée ? De même, a quoi doit-on s’attendre lorsque la connaissance et le nantissement des nouveaux entrants varient à ce point ?

Le résultat tout à fait logique est un accroissement de volatilité accompagné d’un accroissement de prix plancher, même si seulement une petite fraction des nouveaux entrants devient des détenteurs de long-terme (ce qui est exactement ce que l’on observe). Les nouveaux arrivants ayant initialement acheté du bitcoin durant son explosion à la hausse, consolident petit à petit leur compréhension de bitcoin et deviennent des détenteurs de long-terme. Ils stabilisent ainsi la demande plancher à un niveau bien plus élevé qu’au début du cycle, ce qui se traduit en une valeur plancher bien plus grande.

Comme le bitcoin est encore jeune, la richesse totale stockée dans le bitcoin est pour le moment relativement faible (~200 milliards de dollars), ce qui permet au taux de croissance entre les acheteurs et les vendeurs marginaux (découverte de prix) de représenter une part importante de la demande plancher (volatilité). À mesure que la demande plancher augmente, le rythme de croissance va représenter une part de plus en plus faible de celle-ci, ce qui réduira la volatilité progressivement au fil des différentes vagues d’adoption.

Gérer la Volatilité

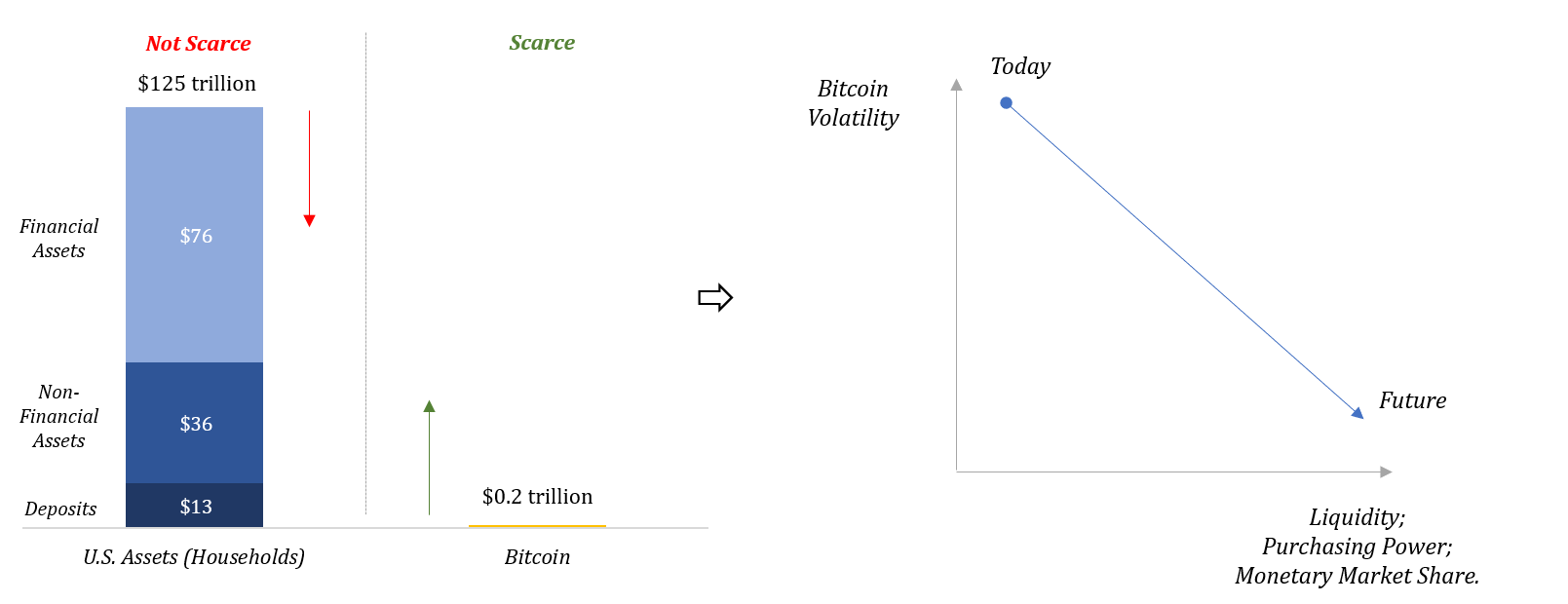

Si l’on peut accepter que la volatilité de bitcoin soit à la fois naturelle et saine, comment se fait-il que l’actuelle volatilité n’empêche pas le bitcoin de devenir une forme stable de monnaie ? Très simplement : diversification, théorie d’allocation de portefeuille et divergence dans les horizons temporels. Il existe un réseau mondial (Bitcoin) par lequel vous pouvez envoyer de la valeur à n’importe qui à travers une chaîne de télécommunication, et il est actuellement valorisé à moins de 200 milliards de dollars. À lui seul, Facebook est valorisé à plus de 500 milliards de dollars. Et par ailleurs, notez que la valeur patrimoniale des foyers américains s’élève à 125.000 milliards de dollars. (voir ici, page 138).

En théorie, la volatilité de bitcoin ne serait pas un problème s’il existait hors du monde. Dans le monde réel, ce n’est cependant pas le cas. La diversification se matérialise par la détention d’actifs réels productifs ainsi que d’autres actifs monétaires et financiers, ce qui lisse l’impact de la volatilité actuelle de bitcoin. Par ailleurs, les asymétries d’information existent, et ceux qui comprennent bien Bitcoin savent qu’un raz-de-marée se profile à l’horizon. Ces concepts paraissent évidents aux détenteurs de bitcoin qui prennent activement en compte sa volatilité dans leur gestion de court-terme comme de long-terme, mais ils semblent éluder les sceptiques qui peinent à comprendre que l’adoption de bitcoin n’est pas une question manichéenne.

Bien que le bitcoin continue de gagner des parts de marché comme réserve de valeur grâce à ses propriétés monétaires supérieures, la fonction d’une économie est de permettre l’accumulation de capital productif réel améliorant nos vies, et non l'accumulation d’argent. L’argent n’est que le bien économique qui permet la coordination humaine à la racine de ce processus d’accumulation. Or, puisque le bitcoin est fondamentalement une forme supérieure de monnaie, il va gagner en pouvoir d’achat relativement aux autres réserves de valeur. Il va donc se retrouver à jouer un rôle de plus en plus grand en ce qui concerne la coordination économique, et ce, même en dépit du fait qu’il soit actuellement moins fonctionnel comme moyen d‘échange.

Bitcoin va aussi probablement amorcer la dé-financiarisation de l’économie, mais ne va aucunement éliminer les actifs productifs ou les actifs financiers. Au cours de la monétisation de bitcoin, ces actifs vont continuer de servir à la diversification de portefeuille et vont permettre le lissage de la volatilité du bitcoin. Voyez ici par exemple, la mise en exergue de la performance d’un portefeuille composé de 1% de bitcoin et de 99% de dollars, relativement à la performance respective de l’or, des bons du trésor américains ou du S&P500 (@100trillionUSD). Je vous conseille également de consulter « L’argumentaire pour une petite allocation en bitcoin » proposé par Wences Casares, le PDG de Xapo. Les deux fournissent une explication de la manière dont la volatilité de bitcoin peut être gérée en cas de forte baisse ou d’échec complet (ce qui est une possibilité).

Bien que l’échec total soit une possibilité et que les fortes baisses soient inévitables, chaque jour que le bitcoin continue d’exister l’éloigne de la possibilité d’une éradication complète (effet Lindy). Et, avec le temps, tandis que la valeur et la liquidité de bitcoin augmentent du fait de ces supériorités fondamentales, son pouvoir d’achat réel va représenter une part de l’économie mondiale de plus en plus large et sa volatilité, par rapport aux autres actifs, va diminuer progressivement.

La Phase Finale

Le bitcoin deviendra une monnaie d’échange avec le temps, mais en attendant, il demeure bien plus logique de dépenser les actifs qui se déprécient (dollars, euros, yen, or) et d’épargner dans celui qui s’apprécie (bitcoin). Les économistes orthodoxes et les banquiers centraux peinent vraiment à saisir ce concept ; mais trêve de digressions. Au cours du processus de monétisation complète, l’emploi en tant que réserve de valeur doit venir en premier, et en la matière, le bitcoin a fait ses preuves, en dépit de la volatilité qu’il présente. Avec la maturation de l’adoption, la volatilité va baisser et le bitcoin deviendra de plus en plus pertinent comme médium d’échange.

Considérez l’individu ou le commerce qui demande du bitcoin comme contrepartie d’un échange. Cette personne, ou ce commerce, représente collectivement ceux qui ont déjà compris que le bitcoin va maintenir, voire augmenter, son pouvoir d’achat réel au cours du temps. Si l’on ne comprend pas préalablement les raisons fondamentales sous-tendant l’intérêt de bitcoin comme réserve de valeur, pourquoi l’accepter en contrepartie de biens et services réels ? Le bitcoin deviendra une monnaie transactionnelle de plein droit à mesure que sa liquidité en biens et services augmentera au détriment de sa liquidité en autre biens monétaires, ce qui n’arrivera que par accroissement graduel de l’adoption. Il ne s’agira pas d’une transition instantanée et binaire. Le cheminement classique c’est que l’adoption favorise le développement de l’infrastructure, qui, en retour, favorise l’adoption. L’infrastructure transactionnelle de bitcoin est actuellement en train de s’ériger, mais l’accroissement de l’investissement passera nécessairement par une augmentation préalable de l’adoption.

En dernière instance, l’absence de politique de stabilisation des prix et l’offre limitée inhérentes au bitcoin vont continuer à causer de la volatilité à court-terme, autant qu’elles vont mener à une stabilité de long-terme. C’est l’exact opposé du modèle suivi par Mark Carney de la Banque d’Angleterre, la BCE (et son compte Twitter), la Réserve Fédérale et la Banque du Japon. Et c’est justement pour cela que le bitcoin est antifragile ; il n’admet ni renflouement par le contribuable, ni aléa moral, ce qui favorise sa transparence et son efficience à long-terme. Les banques centrales gèrent les monnaies de manière à éliminer la volatilité à court-terme ce qui garantit la volatilité de long-terme. La volatilité dans le bitcoin est la conséquence naturelle du phénomène d’adoption et cette volatilité vient finalement rendre le réseau Bitcoin plus résilient, ce qui favorise la stabilité à long-terme. La variation c’est de l’information.

« Les systèmes complexes qui suppriment artificiellement la volatilité ont tendance à devenir extrêmement fragiles, tout en ne manifestant aucun risque apparent » — Nassim Taleb & Mark Blyth (Le Cygne Noir du Caire)

« C’est un des donné de la vie : il n’y a pas de liberté sans fluctuation et pas de stabilité sans volatilité » — Nassim Taleb & Mark Blyth (Le Cygne Noir du Caire)

« La Réserve Fédérale ne prévoit actuellement aucune récession » le 10 janvier, 2008 — Ben Bernanke, Président de la Réserve Fédérale (durant la Grande Crise)

« Le risque que l’économie mondiale entre en récession semble avoir diminué au cours de ces derniers mois » le 9 juin 2008 — Ben Bernanke, Président de la Réserve Fédérale (durant la Grande Crise)

*Antifragile : Terme proposé par Nassim Taleb dans « Antifragile, Les Choses qui gagnent du Désordre », qui désigne un système ayant la particularité d’être positivement impacté par le désordre ou la volatilité. L’auteur remarque qu’il existe des choses fragiles, c’est-à-dire qui souffrent des chocs extérieurs/de la volatilité, des choses robustes/résilientes, c’est-à-dire qui résistent aux chocs extérieurs, mais aussi, des choses, que nous laissons souvent de côté dans notre vision du monde, et qui, elles, bénéficient des chocs extérieurs/de la volatilité.

**Trésor : Équivalent du Ministre des Finances en France.